2021-07-05 09:23:50

液碱市场半年报

来源:卓创资讯 宗学亮 更新时间:2021-6-25

【导语】2021年上半年,国内烧碱价格整体呈现出一定“淡旺季”特征,其中液碱市场二季度整体表现较一季度向好,片碱市场价格则出现“先扬后抑”的表现。终端需求持续平淡,持续制约烧碱价格上行空间。

液体烧碱:淡旺季效应显现 价格波动幅度区域性差异明显

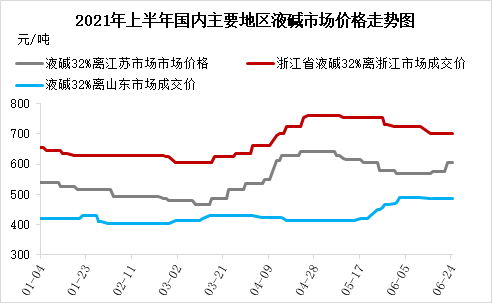

图1

上半年国内液碱市场整体运行情况灵活,其中一季度整体走势偏疲软,主要受制于国内低迷的终端需求拖累,加之企业开工负荷较高,供需矛盾明显,液碱价格迟迟难有向好迹象,尤其是最大下游氧化铝行业,整体盈利情况不理想,对液碱市场价格难有利好提振。进入二季度,随着春季检修季节的到来,部分氯碱企业停车检修,供应端带来一定利好提振,加之终端需求也进入传统旺季,对液碱市场也带来支撑,液碱价格出现持续拉涨,随着检修季节的结束,液碱供需基本面恢复常态,液碱价格进入窄幅震荡期。

国内液体烧碱价格走势主要看东部地区,我们以山东及华东江浙为代表,为大家介绍下上半年的液碱价格走势。从图1中不难看出,春节后1-2月份,华东江浙区域液碱价格出现下滑,主要原因,一方面,江苏富强新材料氯碱装置投产,导致该区域内液碱供应量增加明显,导致低价频出,冲击液碱主流出货价格;另一方面,春季前后终端需求表现持续平平,接货积极性不理想,导致液碱价格持续回落。

进入3月份后市场触底反弹,价格持续拉涨。主要原因,3-4月份,江苏富强新材料高度液碱商品量增加,低度液碱商品量减少,一定程度缓解当地内销压力;而安徽华塑氯碱装置突发停车,导致此区域内液碱市场供应量大幅减少;加之当地个别氯碱企业交付出口订单,液碱库存量偏低;再有,后期上海及江苏本地仍有氯碱企业安排停车检修,供应端利好提振作用明显,氯碱企业借机持续上调出厂价格。另外,3-4月份,下游多数耗碱行业开工情况较春节后也有一定程度向好,对于烧碱需求情况也有改观。其中安徽华塑突发停车对液碱市场价格上行带来的利好刺激影响最大。

而后进入5月份后,市场价格开始持续回落,一方面,终端需求持续平淡,对于高价液碱接货积极性不足;另一方面随着前期检修的陆续结束尤其是安徽华塑氯碱装置的复产,供应端的利好消退,市场供需矛盾再度显现,液碱价格开始进入下行通道。其中江苏32%离子膜碱上半年最高点出现在4月中下旬,均价在640元/吨,最低点出现在3月中上旬,均价在465元/吨,二者价差在175元/吨;浙江地区32%离子膜碱上半年最高点出现在4月中下旬,均价在760元/吨,最低点出现在3月份,均价在605元/吨,二者价差在155元/吨。

而山东地区上半年多数时间段表现较为平淡,一方面,液氯价格表现强势,氯碱企业开工负荷持续较高,液碱供应量较为充足;另一方面,需求端表现持续平淡,接货情况疲软,导致价格波动幅度持续较为有限,此种局面一直持续至5月下旬,当地液碱价格才出现一波明显反弹。拉涨的主要原因是来自于供应端,当地氯碱企业的集中检修导致的供应量明显减少,加之液碱市场持续平淡下,厂家拉涨心态较为明显,使得企业借机持续上调出货价格。其中山东32%离子膜碱上半年最高点出现在6月初,均价在490元/吨,最低点出现在2月中下旬,均价在405元/吨,二者价差在85元/吨。

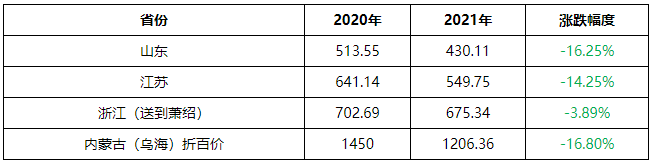

根据卓创监测数据,以32%离子膜碱当地主流出厂价格为例,各地区上半年均价对比如下表所示:

表1 上半年国内代表性地区32%离子膜碱主流出货均价对比

单位:元/吨

固体烧碱(片碱):终端需求持续平淡 片碱价格“先扬后抑”

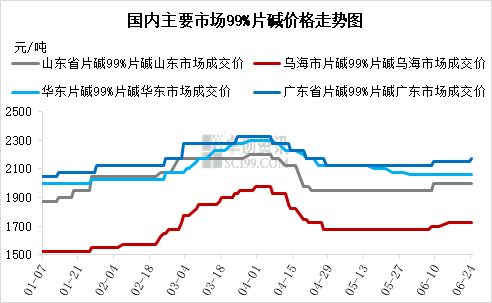

图2

如图2所示,今年上半年国内片碱市场出现明显的先涨后跌,其中一季度片碱价格出现持续拉涨。以内蒙古乌海地区为例,当地99%片碱主流出厂价格由年初的1500-1550元/吨大幅拉涨至3月底1950-2000元/吨,涨幅达到450-500元/吨。卓创认为,主要由以下几个方面,首先,春节后内蒙古地区片碱企业多在交付预售订单,因节前片碱价格已经出现触底小幅反弹信号,企业预售订单多签至春节后,工厂出库压力普遍不大,且随着片碱价格的进一步调涨,新签预售订单仍有签单,工厂无出货压力。加之3月底西北内蒙古实施能耗双控,导致当地氯碱企业开工负荷不足,片碱供应量减少明显,对片碱价格起到强势支撑。

其次,贸易商及终端需求同比去年相对表现有所向好。鉴于2021年整体疫情防控情况良好,春节后经济活动常态化恢复,下游部分行业开工负荷同比去年有所向好。比如氧化铝行业,根据卓创监测,2020年2月底行业平均开工负荷72.61%,而一季度氧化铝装置平均开工负荷达到80%左右的水平,同比去年同期增长8个百分点左右。另外,化纤(粘胶纤维)行业,目前平均开工负荷达到82%,同比去年同期65%左右增长17个百分点左右。因此终端对于片碱市场需求情况同比是有所好转。再有,春节后,包括行业内PVC、纯碱及多数化工商品价格出现普遍上调,大宗商品价格拉涨气氛浓厚,片碱价格在春节前跌至历史低位后,片碱工厂拉涨心态一直存在。

造成一季度片碱价格拉涨的背后逻辑主要四个方面,春节后工厂预售订单的进一步签订、部分下游终端行业开工负荷同比有所向好、价格已经跌至历史低位后的潜在拉涨心态、西北内蒙古地区能耗双控等利好刺激,综合使得片碱企业持续上调出货价格

进入4月份以后,片碱价格逐步进入下行通道。主要原因,一方面,随着片碱价格的不断大幅调涨,下游对于高价片碱价格抵触情绪不断增加,接货积极性不断下降,工厂签单情况不理想;另一方面,随着能耗双控的结束,西北各大片碱企业开工较为充足,片碱供应量环比3月份增加明显,导致片碱供需矛盾较为明显,利空片碱价格,使得片碱市场价格出现持续下滑。进入5月份,随着片碱价格的不断下跌,贸易商出货情况依旧难有明显向好,工厂虽有预售订单,但拉涨动力持续不足,片碱市场进入僵持期。进入6月份,随着个别氧化铝工厂的复产,新增部分片碱需求量,一定程度缓解片碱企业出货及库存压力,片碱企业借机适度调涨出货价格。

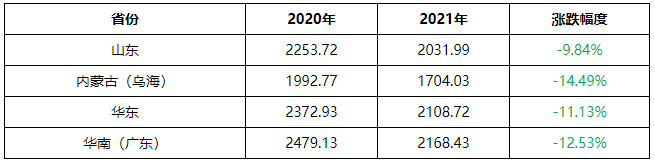

根据卓创监测数据,以99%片碱当地主流出厂价格为例,各地区上半年均价对比如下表所示:

表2 上半年国内代表性地区99%片碱主流出货均价对比

单位:元/吨

总体来看,今年上年烧碱市场表现出几个方面的特点:首先,无论液碱还是片碱,价格波动的理性程度明显变化,彻底改变前几年大涨大跌的局面,波动幅度相对客观理性。其次,从市场价格变化背后的影响因素来看,供应端依旧是对价格上行最强势的提振因素,终端需求整体表现仍旧难有强势表现,尤其是化纤(粘胶纤维)、印染、化工等行业进入二季度后表现平平,氧化铝行业则在5月份之前价格层面迟迟难有突破,对烧碱市场支撑力度持续不佳。一旦供应端利好消息结束,例如一旦无停车检修企业,则烧碱市场整体供需失衡的情况仍会显现;再有,从碱氯平衡的角度来看,液氯上半年多数时间表现较为强势,成为氯碱企业的主要赢利点,烧碱价格在一定程度受到相对抑制。

注:本文转载自《卓创资讯》,若有侵权请联系删除!