2023-06-30 16:28:15

烧碱市场月评

来源:卓创资讯 周超 更新时间:2023-06-28

1、本月市场回顾

1.1价格走势图

1.2市场评述

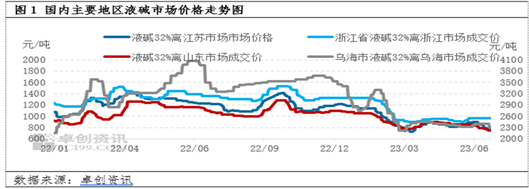

6月国内各地区32%液碱市场价格月均价环比涨跌不一。江苏、浙江、福建和内蒙古地区液碱月均价环比上涨,山东、河北、河南、江西、安徽、湖北、宁夏、广东、四川、重庆和广西地区液碱月均价环比下降。以山东地区为例,截至6月28日,山东32%离子膜碱市场价格月均价为805.74元/吨,较5月均价858.45元/吨下降6.14%,较去年6月均价1161.19元/吨下降30.61%。截至6月28日,山东32%离子膜碱主流现汇出厂价格710-780元/吨,收盘均价745元/吨,较5月31日收盘均价852.50元/吨下降12.61%。

上半年国内液碱市场价格整体呈现震荡下行的走势,其走势基本符合我们在《2022-2023中国烧碱市场年度报告》中对2023年液碱价格向下回落的预测,但上半年在终端需求疲软之下,下游生产积极性持续不高,而液碱供应量较充足,国内供需矛盾明显,出口端也显疲软,液碱价格在2月至3月上半月连续下滑,之后仍震荡下行,到6月底降至最低位,以山东市场为例,6月下旬32%液碱市场价格均价已跌破800元/吨,低于年报中对2023年最低值的预期。截至6月28日,2023年上半年山东32%液碱市场价格均价为890.10元/吨,较去年同期1080.48元/吨下降17.62%,6月28日收盘均价为745元/吨,较年初价格1070元/吨下降30.37%。各个市场的具体变化及原因如下表所示:

表1 各地区液碱市场价格变动及市场表现情况

大区 | 省份 | 月均价变化 | 影响因素 |

华北 | 山东 | 下降 | 随着检修季结束,供应量增加,氯碱企业出货不畅,需求疲软,供需过剩情况依旧存在,价格承压持续下行 |

河北 | 下降 | 下游接货积极性不高,谨慎观望,且受山东液碱降价影响,价格震荡下滑 | |

河南 | 下降 | 氧化铝采购液碱价格下滑,利空散户价格,且受山东液碱降价影响,价格下滑 | |

华东 | 江苏 | 上涨 | 月内价格高位回落,月初因有氯碱装置检修的看涨预期,下游采购积极性较高,氯碱企业挺价销售意愿偏强,市场价格上涨,随后因需求疲软,市场价格逐步回落,收盘价格低于上月,但月均价略高于上月 |

浙江 | 上涨 | 虽需求疲软,但氯碱企业开工负荷环比下降,液碱供应量下降,加之周边上海及江苏个别氯碱企业检修,液碱价格变化不大,市场盘整运行,均价环比上涨 | |

江西 | 下降 | 月内江西价格高位回落,当地供应变动不大,但因下游整体需求疲软,且受江苏液碱价格中下旬下降影响,月内价格下降,月均价低于上月 | |

安徽 | 下降 | 上旬氯碱企业出货尚可,且受江苏液碱涨价提振,价格坚挺,中下旬受江苏、山东液碱降价影响,加之下游需求平淡,价格震荡下滑,均价环比下降 | |

福建 | 上涨 | 月内龙岩龙华氯碱装置停车检修,东南电化氯碱装置有检修预期,对液碱价格带来一定支撑,中旬价格有所上涨,但山东、江苏液碱价格下滑明显,对福建有一定利空影响,月末价格稳中小幅回落,均价环比上涨 | |

华中 | 湖北 | 下降 | 月初因出货不佳,部分氯碱企业降价出货,后市场供需情况变动较小,价格持稳,均价环比下降 |

西北 | 内蒙 | 上涨 | 液碱价格先涨后跌,中上旬部分氯碱装置安排停车检修,液碱供应量减少,液碱价格稳中小幅上行,随着检修结束,液碱供应量恢复,需求疲软,液碱价格出现下滑,均价环比上涨 |

宁夏 | 下降 | 当地供应变动不大,但需求表现疲软,价格有所下降 | |

华南 | 广东 | 下降 | 贸易商出货情况不佳,需求疲软,成交重心小幅下移,均价环比下降 |

西南 | 四川 | 下降 | 氯碱装置开工负荷率不高,液碱供应偏紧,但是下游需求疲软,市场成交一般,液碱价格下降 |

重庆 | 下降 | 下游需求尚可,个别氯碱企业装置运行不稳,受四川液碱降价影响,价格稳中有降 | |

广西 | 下降 | 月初受氧化铝采购液碱价格下滑影响,市场看空情绪较浓,对其他客户出货价格下降,后下游需求变动不大,氯碱企业出货尚可,价格持稳为主,均价环比下降 | |

氧化铝工厂液碱采购价格 | 山东 | 下降 | 2023年6月份氧化铝工厂液碱采购价格由790吨下降80元/吨,降至710元/吨 |

河南 | 下降 | 2023年6月份河南地区氧化铝企业液碱订单价较上月下降100元/吨,折百送到氧化铝价格2950-3050元/吨,企业所在区域不同,到货价格略有差异 | |

山西 | 下降 | 2023年6月山西孝义地区送到氧化铝工厂液碱订单价格较上月下降100元/吨,折百送到氧化铝价格2800元/吨 | |

广西 | 下降 | 2023年6月份广西地区氧化铝企业液碱订单价格较上月下降,折百送到氧化铝价格3030-3050元/吨左右,氧化铝企业所在区域不同,到货价格略有差异 |

表2 国内32%离子碱主流出厂(货)价格表(华北及西北地区)

单位:元/吨

日期 | 山东 | 河北 | 河南(折百价) | 内蒙(乌海折百价) |

06月01日 | 790—920 | 820—890 | 3050—3100 | 2300—2350 |

06月08日 | 770—900 | 790—880 | 2950—3000 | 2350—2400 |

06月15日 | 750—840 | 790—820 | 2950—3000 | 2400—2400 |

本月收盘价 | 710—780 | 710—770 | 2900—2950 | 2300—2300 |

月度涨跌值 | -80—-135 | -110—-120 | -150—-150 | 0—-50 |

较去年同月涨跌值 | -390—-440 | -460—-560 | -900—-1200 | -1750—-1800 |

上月均价 | 858.45 | 887.62 | 3075.00 | 2353.57 |

本月均价 | 805.74 | 805.26 | 2985.53 | 2372.37 |

较上月均价涨跌值 | -52.72 | -82.36 | -89.47 | 18.80 |

较上月均价涨跌幅 | -6.14% | -9.28% | -2.91% | 0.80% |

表3 国内32%离子碱主流出厂(货)价格表(华东地区)

单位:元/吨

日期 | 江苏 | 浙江送到萧绍 | 安徽 | 江西 |

06月01日 | 880—900 | 950—980 | 870—950 | 900—980 |

06月08日 | 870—920 | 950—980 | 870—950 | 900—980 |

06月15日 | 810—910 | 950—980 | 870—920 | 900—980 |

本月收盘价 | 720—800 | 950—980 | 750—800 | 850—940 |

较上月涨跌值 | -160—-100 | 40—30 | -120—-150 | -50—-40 |

较去年同月涨跌值 | -480—-480 | -420—-430 | -510—-480 | -500—-510 |

上月均价 | 833.10 | 925.00 | 910.00 | 940.00 |

本月均价 | 850.00 | 965.00 | 863.95 | 930.00 |

较上月均价涨跌值 | 16.90 | 40.00 | -46.05 | -10.00 |

较上月均价涨跌幅 | 2.03% | 4.32% | -5.06% | -1.06% |

表4 国内32%离子碱主流出厂(货)价格表(华南及西南地区)

单位:元/吨

日期 | 福建 | 广东 | 广西 | 四川(折百价) |

06月01日 | 960—1030 | 870—880 | 950—1050 | 3500—3600 |

06月08日 | 960—1030 | 870—880 | 950—1000 | 3500—3600 |

06月15日 | 1010—1100 | 860—880 | 950—1000 | 3500—3600 |

本月收盘价 | 1000—1100 | 860—880 | 950—1050 | 3100—3500 |

较上月涨跌值 | 80—130 | -10—0 | 0—0 | -400—-100 |

较去年同月涨跌值 | -550—-500 | -640—-650 | -580—-600 | -1900—-2100 |

上月均价 | 945.00 | 895.71 | 1069.05 | 3750.00 |

本月均价 | 1026.05 | 872.37 | 980.26 | 3492.11 |

较上月均价涨跌值 | 81 | -23.35 | -88.78 | -257.89 |

较上月均价涨跌幅 | 8.58% | -2.61% | -8.31% | -6.88% |

*月收盘价格为每月底价格,表内涨跌计算均以月收盘为基础,表内月均价以自然月正常工作日价格算术平均值。

2、 相关产品

2.1 液氯

截至6月28日,多数市场月均价及收盘价格均高于上月,仅内蒙古地区月均价、内蒙古地区收盘价及浙江地区收盘价低于上月。以山东地区为例,6月28日槽车液氯出厂价在1-150元/吨,较5月31日的(-200)-(-100)元/吨累计上涨了201-250元/吨。截至6月28日,6月山东槽车液氯主流成交价格月均价-138.11元/吨,较上月均价-296.43元/吨上涨53.41%,较去年6月均价471.29元/吨下降129.30%。6月山东液氯价格上旬低位震荡,下旬震荡上行,上旬供应较为充足,需求表现疲软,价格低位震荡,下旬因有氯碱装置减产或检修,供应阶段性偏紧,且有下游装置提负荷运行,加之受液碱价格下降较多影响,氯碱企业挺价销售液氯意愿偏强,市场价格震荡上行。各市场具体情况如表1所示。

上半年液氯价格波动幅度较大,以山东地区为例进行说明,上半年液氯价格波动主要分为5个阶段。第一阶段是1月份,液氯价格低位盘整,此阶段供应变动不大,需求较弱;第二阶段是1月底至3月中旬,液氯价格震荡上行,此阶段需求有所恢复,市场成交尚可;第三阶段是3月中旬至5月初,液氯价格震荡下行,此阶段需求逐步走弱,且部分下游盈利较差,对液氯采购价格控制较为严格;第四阶段是5月初至6月中旬,液氯价格低位震荡,这一阶段买卖双方博弈明显 ;第五阶段是6月中旬至月底,液氯挺价上涨,这一阶段液氯需求没有明显好转,但因液碱价格下降较多,氯碱装置亏损,氯碱企业挺价销售液氯意愿强烈,此外有部分氯碱装置减产或检修,加之配套下游提负荷运行,市场液氯供应量略有减少。

2.2 PVC

6月国内PVC粉市场价格震荡整理,月均价小幅回落,整体交投气氛平淡。截至6月28日,国内电石法SG-5月均价5677元/吨,较上月均价5790元/吨下跌113元/吨,跌幅1.95%,月均价跌幅缩小。月内影响市场走势的主要因素一方面供应端检修集中,行业开工负荷率超预期下降。另一方面需求端进入小淡季,下游需求不佳,采购积极性欠佳,仅出口接单存在短暂放量。第三方面库存有所积累,供需压力偏大,市场信心不足。除此之外中下旬市场预期宏观存在进一步宽松可能,大宗商品存在一定的共振支撑,但月底预期落空,美联储加息预期再起,市场宏观氛围转弱。

2023年上半年PVC市场价格整体呈现先涨后跌态势,1月份价格上涨,2-6月价格震荡下跌。2023年上半年国内电石法SG-5自提均价在6093元/吨,较2022年上半年8756元/吨下跌2663元/吨,跌幅为30.41%。从驱动因素来看,1月份价格重心上移,主要驱动在于强复苏预期。2-6月价格震荡回落,主要是因为基本面弱势难改,供应端新增产能较多,需求表现不佳,库存居高不下。另一方面宏观面强复苏预期落空,现实转为弱复苏,房地产延续弱势,拖累需求预期。

3、下月市场展望

供应方面:7月氯碱企业计划检修产能减少,多数地区液碱供应较充足,利空液碱价格。部分区域氯碱企业或因亏损、错峰调产降负荷运行,液碱供应阶段性减少,对当地价格有利多提振。

需求方面:预计7月氧化铝、粘胶短纤行业开工负荷率小幅下降,对烧碱刚性需求减少,并且盈利空间预计收窄,仍有压价采购可能,纸浆行业对烧碱需求预计变动不大,但仍严格控制采购成本,其他下游行业预计生产积极性不高,部分下游存减产可能,整体对烧碱需求预计减少。

心态方面:预计7月液氯市场仍延弱运行,氯碱企业盈利情况不佳,继续挺价销售液碱,利多液碱价格。

出口方面:7月日韩氯碱装置无检修情况,国际货源充足,且国际下游和贸易商对后市谨慎观望,签单情况不佳,出口基本无套利空间,预计对国内液碱价格难有支撑。

综合各方面因素来看,7月预计液碱供需矛盾仍存,在需求疲软状态下,32%液碱价格仍有下降空间,但受氯碱企业挺价心态和阶段性减产、检修影响,下行空间有限,个别区域价格或有阶段性上涨。需密切关注氯碱装置负荷情况和新增产能投产情况。以山东地区为例,预计2023年7月当地32%离子膜液碱价格运行区间在670-740元/吨。

下月各个市场的变动情况预测如下表所示:

表5 下月各地区液碱市场价格变动情况预测

大区 | 省份 | 下月变化 | 影响因素 |

华北 | 山东 | 下降 | 7月份暂无检修计划,供应量相对正常,需求端利多难寻,当地企业出厂价格仍有一定下行压力,预计稳中下降 |

河北 | 下降 | 预计液碱供应较充足,部分下游开工负荷率或有下降,需求较弱,市场参与者谨慎看空,价格仍有下降可能 | |

河南 | 下降 | 下游氧化铝存压价意向,液碱采购价格或有下降,其他下游预计生产积极性不高,观望氛围较浓,预计价格有所下降 | |

华东 | 江苏 | 下降 | 江苏虽仍有氯碱装置检修,但预计需求延弱,市场供需格局无明显好转,价格仍有一定下降空间 |

浙江 | 下降 | 受山东及江苏价格下行影响,叠加需求利多难寻,当地液碱价格出现下调可能性较大 | |

江西 | 下降 | 当地供应预计变动不大,但需求疲软,且受江苏价格有下降预期影响,江西市场价格存一定下降可能性 | |

安徽 | 下降 | 预计供需情况难有改善,下游接货情况一般,且受江苏液碱降价预期影响,预计价格仍有下滑 | |

福建 | 下降 | 东南电化氯碱装置计划检修,阶段性对当地液碱市场带来一定利多支撑,但随着检修结束,液碱价格预计同样面临一定下行压力,出现下调的可能性较大 | |

华中 | 湖北 | 下降 | 预计下游需求延弱,大型下游企业存压价可能,或带动散户价格下调,加之受山东及周边市场降价预期影响,价格预计下降 |

西北 | 内蒙 | 下降 | 预计成交气氛略显平淡,区域内除7月底有个别企业安排检修外,多数时间开工正常,在需求疲软拖累下,液碱价格出现下行可能性较大 |

宁夏 | 下降 | 当地预计供应变动不大,需求偏弱,市场成交清淡,价格有一定下行压力 | |

华南 | 广东 | 下降 | 需求端利多依旧难寻,价格难有强势表现,贸易商出货价格预计弱势整理为主,价格有小幅下探可能性。 |

西南 | 四川 | 下降 | 当地氯碱装置或存在停车、降负荷运行可能性,供应量略有减少,但下游也或有一定程度减产,市场供需均有减少,市场成交情况一般,价格或将稳中有降,需密切关注当地供需双方生产情况 |

重庆 | 下降 | 下游需求预计变动不大,但氧化铝采购液碱价格或有下降,利空液碱价格,加之受四川液碱降价预期影响,价格预计下降 | |

广西 | 下降 | 氧化铝采购液碱价格或有下降,市场参与者谨慎观望,其他下游需求预计仍较平淡,价格预计下降 |

2023年8月氯碱企业计划检修产能较少,且有新增产能预期释放,液碱供应预计增加,部分下游或有减产,整体下游需求减少,价格预计震荡下降,9月进入传统秋季检修季,氯碱企业检修产能或有增加,阶段性液碱供应减少,利多液碱价格,下游需求或也有改善,价格有所上涨,需密切关注氯碱装置检修情况和新增产能投产情况。

对于下半年国内液碱市场价格走势,我们延续《2022-2023中国烧碱市场年度报告》中的观点,整体仍旧相对看空,液碱市场难改疲态,偏弱势运行,但要对去年年报中整体价格预测水平进行向下修正调整。以山东地区32%离子膜碱为例,当地主流出厂价格预计会在600-750元/吨区间震荡。

卓创资讯认为,影响下半年国内液碱价格变化的主要驱动因素有以下几方面:

从供应端来看,2023年下半年烧碱仍有230万吨新增产能计划投产,根据企业装置进展情况,预计实际新增投产产能在130-150万吨,在当前液碱市场存量产能供应仍有压力的情况下叠加新增产能的投产,供应端预计会对液碱价格的利空影响较为明显。

从需求端来看,根据卓创资讯了解,下游氧化铝及造纸(纸浆)行业有个别新增产能投产但不确定性较大,而粘胶纤维、化工、印染等传统耗碱行业亮点匮乏,几无新的扩张空间,对烧碱需求难有向好;新能源行业经过近几年扩张,进一步扩张步伐有所放缓,对液碱市场整体提振作用较前几年也相对减弱。根据测算,若目前有投产意向的下游相关行业顺利投产叠加经济基本面向好,前期未能开足的下游行业陆续复产,对于液碱整体需求增量预计最多在40-60万吨的水平。因此但从供需基本面博弈来看,烧碱整体供应增量大于需求增量,供需矛盾仍旧难以缓解,对价格仍旧会带来持续利空影响。

从出口市场来看,随着欧洲方向投机性的需求消退叠加国内液碱供应量的增加,出口货源的增加,FOB东北亚出口价格仍旧有一定下行空间,且基于出口量体量本身并不是太大的情况下,难以对国内市场带来偏强势提振,预计出口市场对国内烧碱提振作用难有增强。

另外,下半年需要特别关注碱氯平衡问题,从当前及下半年供需博弈的情况来看,氯碱企业整体盈利压力预计依旧较大,行业性亏损预计成为常态,出现行业性减产的可能性存在,一定程度缓解供应端对价格的利空刺激,因此需要关注氯碱企业开工负荷变化情况。

综合上述分析,卓创资讯延续《2022-2023中国烧碱市场年度报告》中关于下半年的趋势预测,预计下半年国内液碱市场价格预计多偏弱运行,但价格区间需做向下修正。以山东地区32%离子膜碱为例,当地主流出厂运行价格预计会在600-750元/吨区间震荡。根据季节性规律判断,下半年的高点大概率出现在9、10月份,低点或出现在7、12月份。

风险提示:海外经济增速超预期下滑甚至出现衰退;地缘风险超预期;政策落地不及预期;氯碱企业阶段性因盈利不佳减产时间点不确定;成都大运会及杭州亚运会对装置开工影响程度不确定性。

注:本文转载自《卓创资讯》,若有侵权请联系删除!